亞洲私人信貸在區域經濟中所佔比例較小,有龐大的增長空間。該領域亦會變得更多元化,專業融資提供商能滿足特定需求,同時基金亦將具更加成熟的策略。

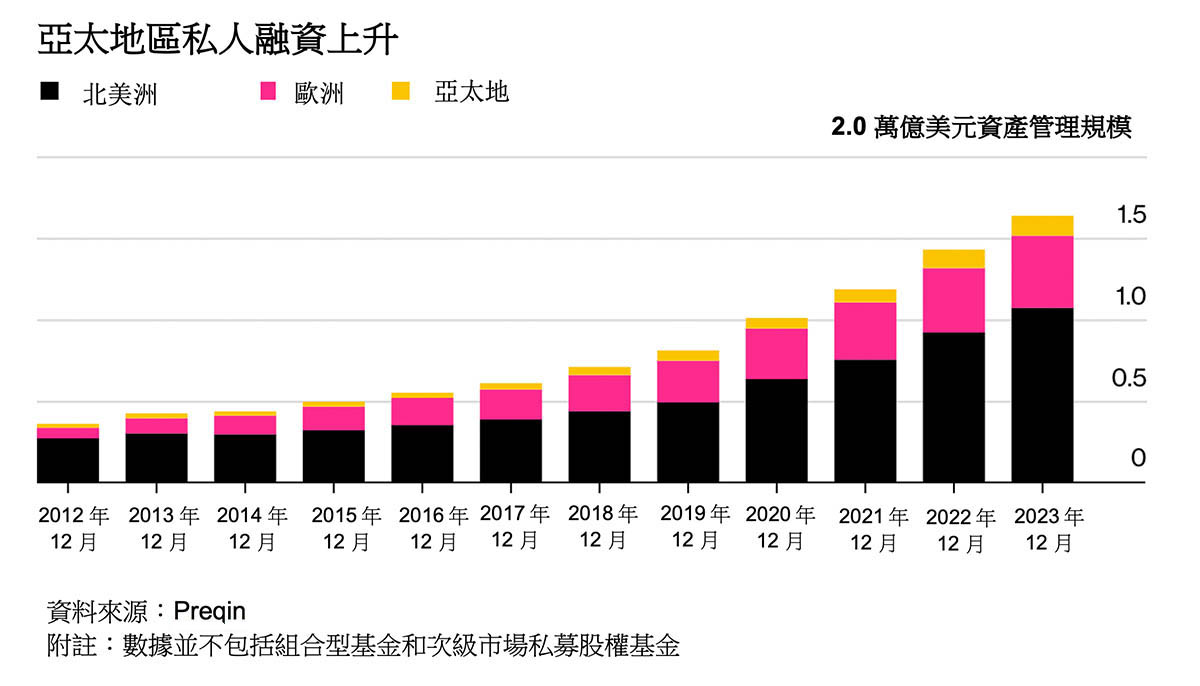

創新資產數據提供商 Preqin 的數據顯示,亞太地區管理的私人信貸資產在過去十年勁翻四倍,截至 2023 年 9 月達到 1,240 億美元。[1] 但此數字僅佔全球私人信貸市場約 6% 。[2] 考慮到亞太地區目前佔全球 GDP[3] 超過五分之二,預計將推動全球增長超過 60%,[4] 其私人信貸市場顯然存在更大的增長空間。

圖 1:私人信貸迅速進軍亞太地區

事實上,隨著全球銀行融資政策收緊,加上亞太地區高收益債券發行量大幅收縮,[5] 私人信貸將對維持亞太地區增長變得越來越重要。最重要的是,私人信貸亦將有助填補亞太地區發展中經濟體中小型企業估計每年 2.4 萬億美元的融資缺口。[6]

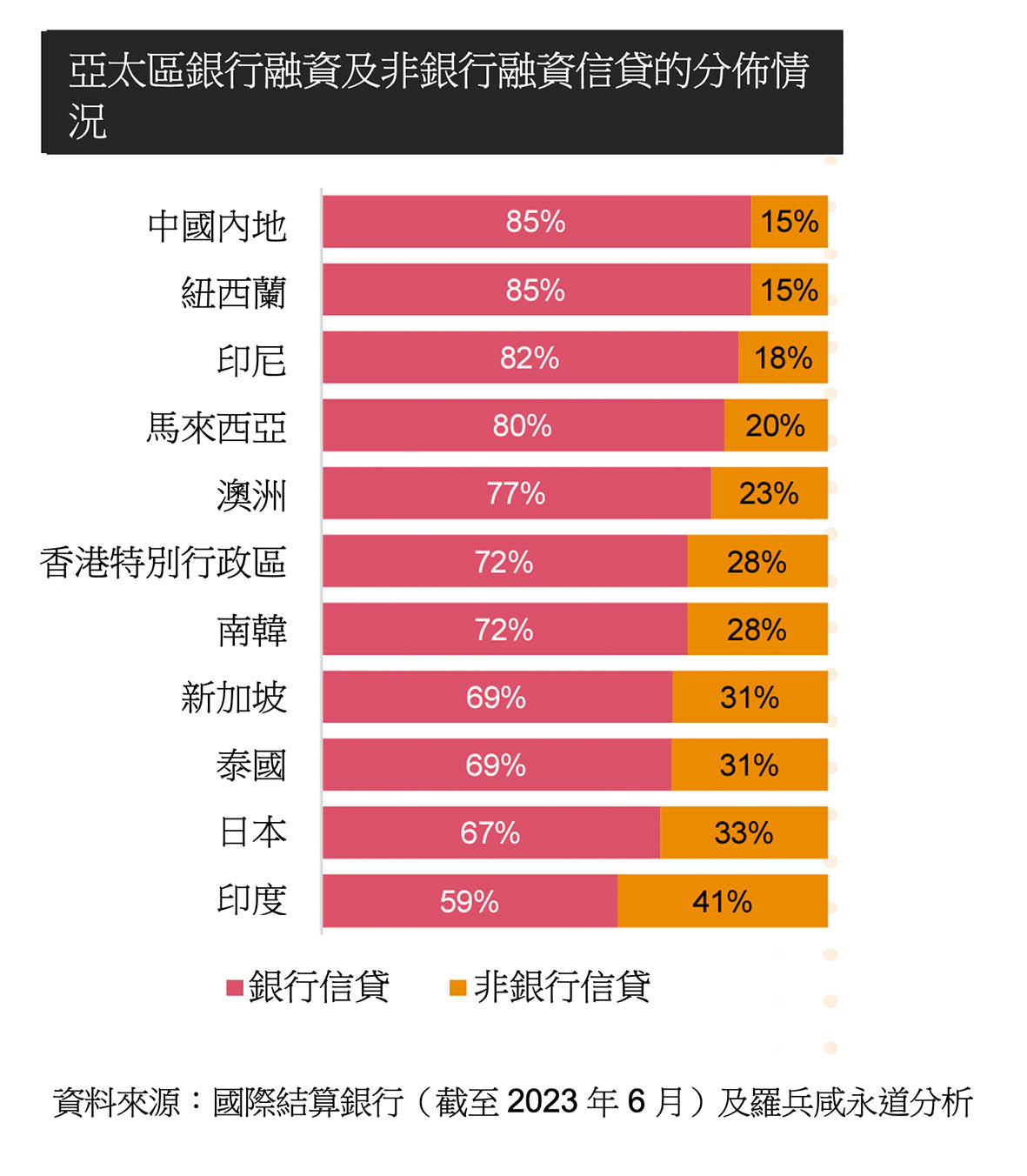

KKR 的數據顯示,銀行目前仍然是亞太地區最主要的信貸提供者,所佔比例為 79%,在歐洲則為 54%,在美國僅為 33%。[7] 亞太地區方面,有關佔比由中國內地的 85% 至印度的 59% 不等(見圖 2)。如果以美國和歐洲作為指標,隨著經濟增長和私人信貸提供者增加對亞太地區的資本承擔,即使銀行的資產負債能力不會下降,但銀行在亞太地區的信貸份額亦會日漸下跌。

圖 2:銀行在亞太地區的信貸份額

圖片來源:https://www.pwchk.com/en/asset-management/navigating-the-region-apr2024.pdf

亞太地區的私人信貸與私募股權相比規模亦較小:亞太地區私募股權與私人信貸資產的比率為 30.8,而美國為 5.2,歐洲為 3.5。[8]

填補缺口

根據貸款人和借款人表示,亞太地區私人信貸的增長主要是由於它能夠應付銀行往往無法滿足的融資需求。[9] 私人信貸提供商有著不同的資本模式和監管框架,意味著私人信貸提供商通常可以比銀行為更廣泛的資產、信用狀況和企業情況提供融資。

所謂的直接融資策略(即投資者直接向通常為中型市場公司提供融資),被認為在亞太地區具有特別的潛力,因為有關策略直接向無法使用銀行融資服務的借款人提供信貸。這意味著在亞太地區,私人信貸可以與銀行融資互補,這跟美國和歐洲的情況形成鮮明對比,當地的私人信貸與銀行貸款者往往處於競爭狀態。[10]

彭博最近對活躍於亞太地區的私人信貸提供商進行了一項調查,顯示教育、醫療保健和面向消費者的行業最有可能獲得信貸。亞太地區目前的人口結構變化將推動對資本的強勁需求,包括印度和東南亞快速增長的大眾富裕階層,以及中國和區內發達經濟體迅速老齡化的人口。[11]

私人信貸亦有能力填補能源轉型的資金缺口,該領域全球每年的資金缺口估計高達 4 萬億美元。[12] 在歐洲、美國和澳大利西亞,機構投資者已經成為轉型相關資產的主要資金來源,而這個趨勢很可能會擴展到整個亞太地區。[13]

發展更多元化

亞太地區的私人信貸不僅規模日益壯大,而且將變得更加多元化。環球資產管理公司可能會對專門用於既定策略(如槓桿融資、特殊情況和直接融資)的基金投放更多資本。

但當中並不包括針對資產和現金流的更專門形式貸款,而許多銀行亦認為這些貸款難以融資。我們預計,金融生態系統會更趨複雜,出現更多類型的融資公司滿足不同需求。

這種趨勢在美國已經迅速興起,「專業融資」作為私人信貸的一個新機遇領域,變得備受關注。奧緯諮詢估計,專業融資(包括與設備租賃、貿易應收賬和特許權使用費協議相關的融資)僅在美國可能已是價值 5.5 萬億美元的市場。[14]

專業融資在亞太地區的發展亦有多種途徑。自 2008 年以來,亞太地區的金融財富已超越美國,針對股權等金融資產的融資自然成為其中一種途徑。鑒於對亞太地區持續創造財富的預測——滙豐銀行預期,亞洲(除日本外)的財富將於短期內超過美國——證券融資顯然亦具有迅速增長的潛力。[15]

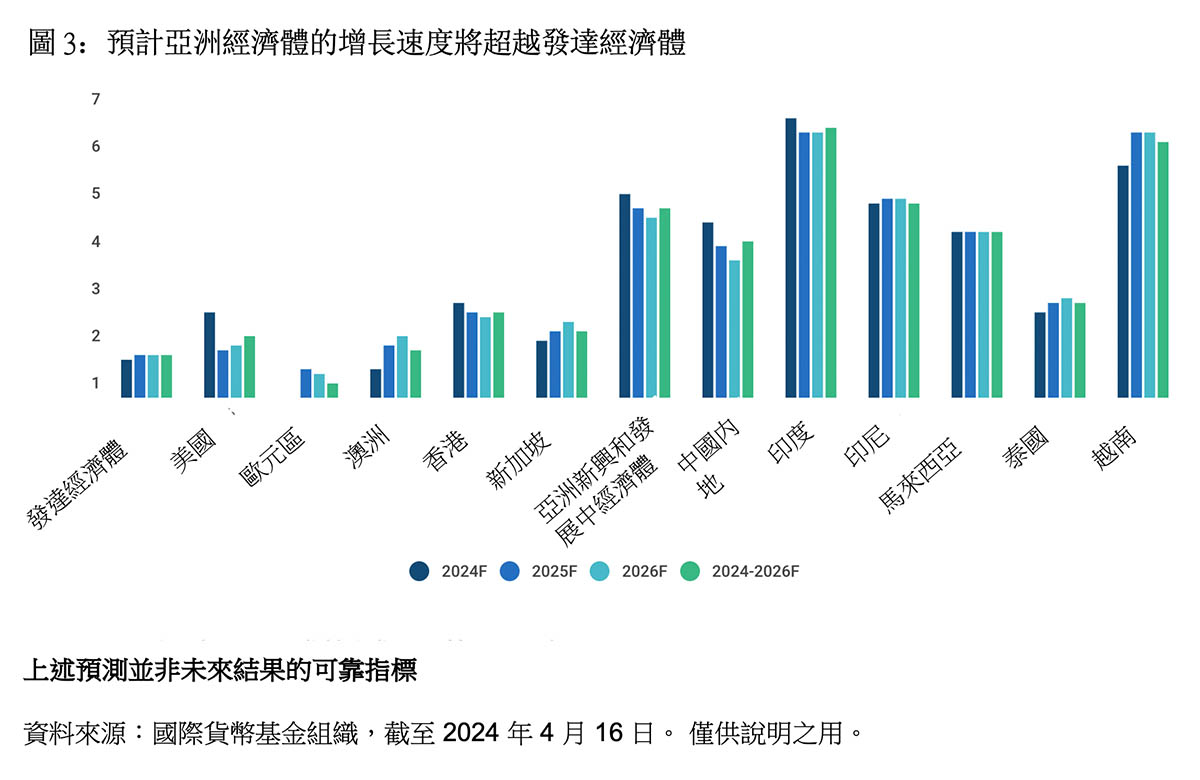

圖 3:亞太地區將主導全球 GDP 增長

創新方案

國際結算銀行的數據顯示,在亞太地區最活躍的幾個經濟體中,過去三年銀行對非金融私營公司提供的融資佔 GDP 的比例有所下降。換言之,在印尼、[16] 泰國[17] 和馬來西亞[18] 等從疫情中強勁復甦的國家,希望利用這一勢頭並進行擴張的企業從銀行獲得資金的機會有所減少。

因此,我們認為私人信貸在引導資本流向亞太地區的持續增長和發展方面,可以發揮越來越重要的作用。

大型基金平台將繼續主導最大的私人信貸類別,但對由各種資產擔保的專業融資的需求會為區內的企業家和公司締造更多融資選擇。

從股權中釋放流動資金在亞太地區具有龐大潛力。家族企業在地區資本市場佔有主導地位,例如在東南亞,超過 60% 的上市公司是家族企業。[19] 亞太地區最富裕的家族亦是全球股票的重要投資者:瑞銀對集體財富超過 6,000 億美元的全球家族辦公室進行的調查顯示,來自亞太地區的受訪者配置了 26% 的資產。[20] 所有這些都代表有大量資產可用於獲得流動資金,而 EquitiesFirst 的融資可以提供相關機會。我們讓專業、經認可和成熟的投資者以其持有的股權(即使是中價股或細價股)進行融資。這樣可以提供靈活資金用於各種用途,通常包括投資、向家族企業提供轉貸、償還債務和實現投資組合多元化。

亞太地區強勁的經濟基本因素和大量未經使用的抵押品顯示,針對股權的專屬融資將成為亞太地區不斷增長的信貸市場中日益重要的組成部分。對於上市公司的主要股東而言,這亦是銀行貸款以外,一個真正的創新融資方案。

[1] https://www.scmp.com/business/banking-finance/article/3261676/private-credit-market-big-story-asia-though-institutional-investors-have-become-selective-say

[2] https://asia.nikkei.com/Opinion/Private-credit-can-help-fill-Asia-s-growing-financing-gap

[3] https://www.mckinsey.com/mgi/our-research/asia-on-the-cusp-of-a-new-era

[4] https://asia.nikkei.com/Economy/Asia-to-drive-60-of-global-GDP-growth-in-2024-led-by-India-IMF

[5] https://debtexplorer.whitecase.com/leveraged-finance-commentary/high-yield-issuance-rallies-in-western-markets

[6] https://www.scmp.com/business/banking-finance/article/3251942/asian-private-credit-players-rush-bridge-funding-gap-smes-and-sectors-education-technology

[7] https://www.kkr.com/content/dam/kkr/insights/pdf/private-credit-in-asia-pacific.pdf

[8] https://www.bloomberg.com/news/articles/2023-11-27/kkr-sees-private-credit-returns-in-asia-beating-us-and-europe

[9] https://www.privatedebtinvestor.com/the-gaps-opening-in-asia-pacific-private-debt/

[10] https://www.privatedebtinvestor.com/the-gaps-opening-in-asia-pacific-private-debt/

[11] https://www.bloomberg.com/news/articles/2024-02-27/private-credit-sees-more-growth-in-asia-as-banks-pull-back

[12] https://www.scmp.com/business/banking-finance/article/3255455/transition-finance-seen-crucial-tool-fight-against-climate-change-asia

[13] https://www.infrastructureinvestor.com/the-role-of-private-credit-in-driving-the-net-zero-transition/

[14] https://www.oliverwyman.com/our-expertise/insights/2024/apr/private-credit-next-act-bank-resurgence.html

[15] https://www.research.hsbc.com/C/1/1/320/svKzVQm

[16] https://data.bis.org/topics/TOTAL_CREDIT/BIS,WS_TC,2.0/Q.ID.P.B.M.770.A

[17] https://data.bis.org/topics/TOTAL_CREDIT/BIS,WS_TC,2.0/Q.TH.P.B.M.770.A

[18] https://data.bis.org/topics/TOTAL_CREDIT/BIS,WS_TC,2.0/Q.MY.P.B.M.770.A

[19] https://www.businesstimes.com.sg/opinion-features/embracing-change-future-proofing-family-businesses-s-e-asia

[20] https://www.ubs.com/global/en/family-office-uhnw/reports/global-family-office-report-2024.html