Australia: navigating post-IPO escrow for key employees

These are exciting times for investors in Australian Initial Public Offerings (IPO) – especially key employees who hold Founder Shares. These employees often look to sell these shares as soon as the post-IPO escrow period ends. However, there is an alternative that enables them to raise funds while retaining exposure to their vested shares

– says Mitchell Hopwood at EquitiesFirst.

The last 12 months have been very difficult for humanity, but great for markets. After collapsing in the first quarter of 2020, global stocks have come roaring back faster and further than almost anyone expected. In April this year, the Dow Jones Industrial average crossed the 34,000 point mark for the first time.1 Here in Australia, the ASX200 breached 7,000 points for the first time since the pandemic began, coming within range of its all-time high.2

This extraordinary recovery in equities has been fuelled by unprecedented fiscal stimulus and monetary easing intended to cushion the impact of the worst economic crisis since the Second World War. In recent months, demand for stocks has been supercharged by growing optimism that the rollout of vaccines heralds a gradual return to pre-pandemic life around the world.

Bumper Crop of IPOs

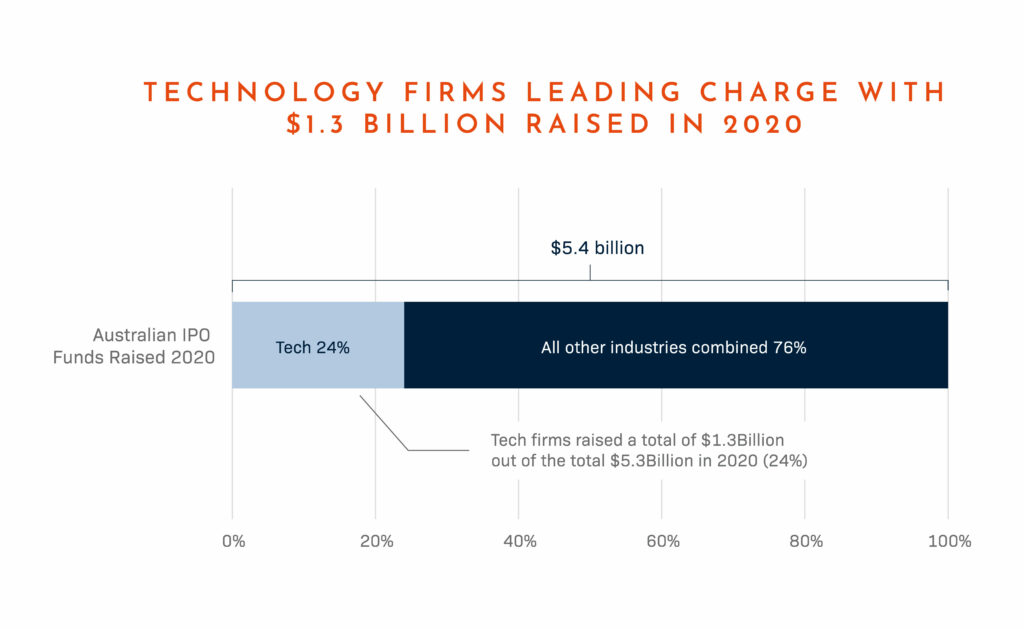

Not surprisingly, companies have been rushing to list in such buoyant markets, with analysts expecting another bumper year for Australia IPOs in 2021. It is also no surprise, given the shifts the pandemic has caused to how we work and live, that technology firms have been leading the charge. According to Bloomberg, they accounted for A$1.3 billion of the total A$5.4 billion raised through floats last year, achieving the sector’s biggest share of IPO volumes in at least 10 years.3

There were 66 IPOs in Australia’s 2020 vintage. Investors in these newly-listed companies have generally done well: they were up an average of 42% at the end of the year and markets have continued to rise since then.4 This performance has helped create wealth for employees who received share options ahead of those companies’ IPOs, among other shareholders. For employee shareholders of information technology stocks, the wealth effect has been even more pronounced: shares in this sector have returned more than 86% in the last 12 months.5

Employee Lock-Up

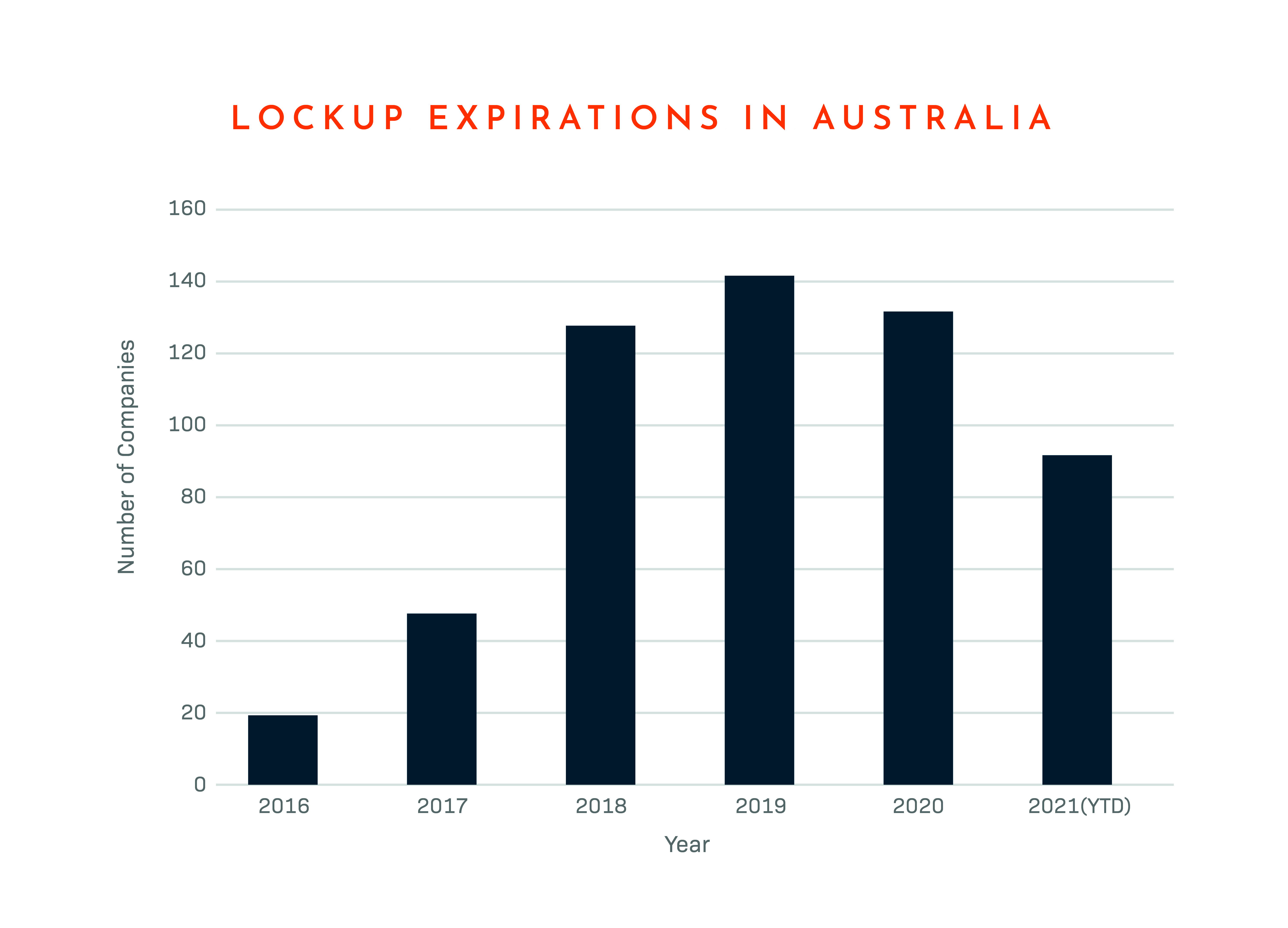

But these key investors – often senior management of the firm – are also typically subject to a “lock-up” provision that requires them to place their shares in an escrow account after the IPO.

For companies qualifying for an IPO through the ‘asset test’ – which requires them to have A$4 million of net tangible assets or a market capitalisation of A$15 million as well as A$1.5 million of working capital – the ASX will usually oblige certain shareholders to place their shares in escrow for a period of 12 to 24 months, depending on the type of shareholder and other circumstances.6

The provision applies to shareholders like seed investors, promoters and major shareholders, related parties like directors and professionals or consultants who have been paid for their services in shares. It aims to prevent these early investors from selling – and potentially causing volatility – before the market has had time to properly value the company through trading.7

Pre-IPO employee investors are often counting down the months, weeks and days until they are allowed to sell stock.

For many of these early investors, though, the escrow period is a frustrating but necessary delay between wealth being created for them through the IPO and them having access to that wealth. Pre-IPO employee investors are often counting down the months, weeks and days until they are allowed to sell stock.

That does not mean they lack confidence in their company: usually it just means they have immediate opportunities, expenses or other capital needs. They may also need to fund a tax payment: the Australian Taxation Office treats employee stock options as income once they vest, which makes them subject to a tax rate of as much as 45%.

Options for Equities Post Escrow

Investors in this situation sometimes assume that they have no alternative to selling their shares in order to meet their capital needs. Yet the private credit market does offer an attractive alternative: equity financing.

Through a non-recourse loan with EquitiesFirst, a shareholder can pledge a portion of their holding as collateral for their borrowing. The same number of shares will be returned to the borrower when the loan is repaid. During the life of the transaction, the original shareholder retains exposure to the performance of the shares and the right to receive dividend payments.

By accessing this alternative source of liquidity, a pre-IPO investor can retain their full shareholding when escrow ends, enjoy all the upside of owning the stock and make the investments, purchases or payments they had in mind.

면책조항

과거 성과는 미래 수익률을 보장하지 않으며, 개별 수익률은 보장되지 않습니다

본 문서는 공인 투자자, 정통한 투자자, 전문 투자자, 또는 기타 법률이 요구하는 자격을 갖춘 적격 투자자만을 대상으로 하며, 관련 요건을 충족하지 못하는 자들은 본 문서의 대상이 아니며 본 문서를 사용해서도 안됩니다. 본 문서상 제공된 내용은 정보 제공 목적으로만 사용이 가능하며, 그 본질상 일반적인 것이며, 특정한 목적 또는 금융수요를 충족시키기 위한 것이 아닙니다. 본 문서에 언급된 견해 및 의견은 제3자에 의해 작성된 것이며, 반드시 EquitiesFirst의 견해 및 의견을 반영하는 것은 아닙니다. EquitiesFirst는 본 문서상 제공된 정보를 독립적으로 검토하거나 확인하지 않았으며, 해당 정보가 정확하거나 완전하다는 진술을 하지 않습니다. 본 문서상 제공된 의견과 정보는 통지 없이 변경될 수 있습니다. 제공된 내용은 그 어떠한 유가증권, 투자, 또는 금융상품에 대한 매매의 청약(또는 매매의 청약의 권유)(“청약”)을 구성하지 않습니다. 어떠한 청약도 모두 주요 조건을 명시한 관련 모집문서 또는 기타 문서를 통해서만 이루어지게 됩니다. 본 문서에 포함된 그 어떠한 내용도, 특정 투자 상품에 대한 Equities First Holdings, LLC 또는 그 자회사(집합적으로 “EquitiesFirst”)의 추천, 권유, 초청, 유인, 판촉, 또는 구매 또는 매매의 청약으로 간주되지 않으며, 본 문서는 EquitiesFirst의 투자, 법률, 또는 세무 자문으로 간주되거나 EquitiesFirst의 추천, 참조, 또는 보증으로 간주되지 않습니다. 금융상품에 대한 투자 결정을 내리기 전에 독립적인 금융자문을 구하시기 바랍니다.

본 문서에는 미국 및 기타 국가에서의 EquitiesFirst의 지적재산권이 포함되어 있으며, 이에는 그 각각의 로고와 기타 등록/미등록 상표 및 서비스표 등도 포함됩니다. EquitiesFirst는 본 문서에 포함된 EquitiesFirst지적재산권에 대한 모든 권리를 보유합니다. 본 문서의 수령인은 그 전부 또는 일부를 타인에게 배포, 발간, 복제, 또는 달리 제공해서는 안되며, 특히 그러한 배포가 법률 또는 규제 요건의 위반으로 이어질 수 있는 국가에 거주하는 사람에게 배포해서는 안됩니다.

EquitiesFirst는본문서와관련하여그어떠한진술이나보증도하지않으며, 법에의한묵시적보증을명시적으로부인합니다. 귀하는어떠한상황에서도 EquitiesFirst가직접손해, 간접손해, 특별손해, 파생적손해, 부수적손해, 또는징벌적손해에대해책임지지않음을인정하며, 이에는 (EquitiesFirst가손해의가능성을통지받은경우에도) 일실이익또는일실기회등도포함됩니다.

EquitiesFirst는표시한관할권에특별히적용될수있는다음의내용을추가로선언합니다:

호주: Equities First Holdings (Australia) Pty Ltd (ACN: 142 644 399)는 호주 금융서비스 라이선스(AFSL 번호: 387079)를 보유하고 있습니다. 무단전재 및 재배포 금지.

본 문서에 포함된 정보는 호주에 거주 중이며 2001년 회사법 섹션 761G에 도매고객으로 분류된 자들만을 대상으로 합니다. 위 기준에 해당하지 않는 자에게 하는 정보의 배포는 법에 의해 제한될 수 있으며, 정보를 입수하게 되는 사람은 자문을 구하고 해당 제한사항을 준수해야 합니다.

본 문서에 포함된 자료는 정보 제공 목적에 한정된 것이며, 금융상품의 구매 또는 판매에 대한 오퍼, 권유, 또는 추천으로 간주되지 않아야 합니다. 본 문서에 포함된 정보는 그 본질상 일반 정보로 의도된 것이며, 개인적인 금융상품 자문은 아닙니다. 본 문서에 포함된 조언은 일반적인 조언일 뿐이며, 귀하의 목표, 재무 상황 또는 필요를 고려하지 않고 작성한 것입니다. 어떠한 정보를 기반으로 행동을 취하기 전에 귀하는 자신의 목표, 재무 상황 및 필요에 비추어 제공 정보의 타당성 및 해당 금융상품의 특성을 고려해야 합니다. 금융상품에 대한 투자 결정을 내리기 전에 독립적인 재무 자문을 구하고 관련 정보공개진술서 또는 기타 모집 문서를 읽어보시기 바랍니다.

홍콩: Equities First Holdings Hong Kong Limited는 홍콩증권선물위원회 Type 1라이선스를 보유하고 있으며, 대금업자 조례(대금업자 라이선스 번호 1681/2023)에 의거하여 허가를 받았습니다. 본 문서는 홍콩 증권선물위원회의 검토를 받지 않았습니다. 이는 Equities First Holdings Hong Kong Limited가 운용 또는 제공하는 증권의 판매를 위한 오퍼, 또는 운용 또는 제공하는 상품의 구매에 대한 권유가 아니며, 전문투자자들만을 위한 것입니다. 본 문서는 오퍼 또는 권유가 불법이거나 금지된 개인 또는 기관을 위한 것은 아닙니다.

한국: 위 내용은 고급 투자자, 전문 투자자, 또는 증권 파이낸싱 거래를 체결하기에 충분한 지식과 경험을 갖춘 기타 적격 투자자만을 위한 것입니다. 본 문서는 위 기준에 해당하지 않는 자들을 대상으로 하지 아니하며, 이들에 의하여 사용되어서도 안됩니다.

영국: Equities First (London) Limited는금융감독청(“FCA”)의승인을받았으며그로부터규제를받습니다. 영국내에서본문서는금융서비스및시장법 2000(금융촉진) 명령 2005 (“FPO”)의제4장제19조제(5)항(투자전문가) 및제49조제(2)항(고액순자산보유회사, 비법인단체등)에명시된범주의자에게만배포및제공되며, 본프레젠테이션과관련된투자활동은그러한자들만이수행할수있습니다. 투자관련전문적경험이없거나 FPO 제49조에서정하는바에해당되지않는사람은본문서를근거로행위할수없습니다. 본문서는금융상품시장에관한지침에서정하는전문투자자에해당되는자만을위해작성 작성되었으며해당전문투자자들에게만제공됩니다.