Private credit in Asia is small in proportion to regional economies and has significant scope to grow. It will also become more diverse, with specialty financing providers meeting specific needs alongside funds with more established strategies.

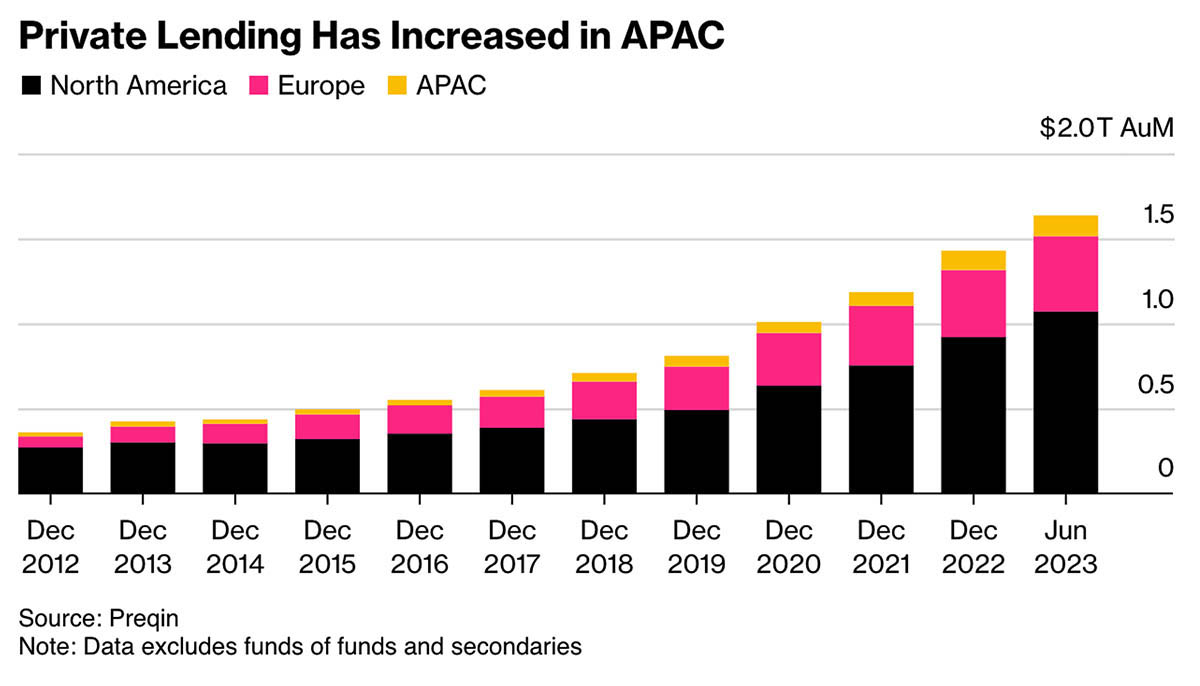

Private credit assets under management in the Asia Pacific region have quadrupled over the past decade, reaching US$124 billion as of September 2023, according to alternative assets data provider Preqin.[1] But that makes up only about 6% of the global private credit market.[2] Considering APAC now accounts for more than two-fifths of global GDP[3] and is expected to drive over 60% of global growth,[4] there is clearly much further room for its private credit market to expand.

Figure 1: Private Credit is Making Inroads in APAC

Image source: https://www.bloomberg.com/news/articles/2024-05-20/deutsche-bank-s-private-credit-business-beefs-up-team-in-asia

Indeed, with tighter bank lending policies around the world and a dramatic contraction in high-yield bond issuance in Asia Pacific,[5] private credit will become increasingly crucial to sustaining the region’s growth. Crucially, it will also help bridge the estimated $2.4 trillion annual financing gap for small and medium-sized enterprises across the region’s developing economies.[6]

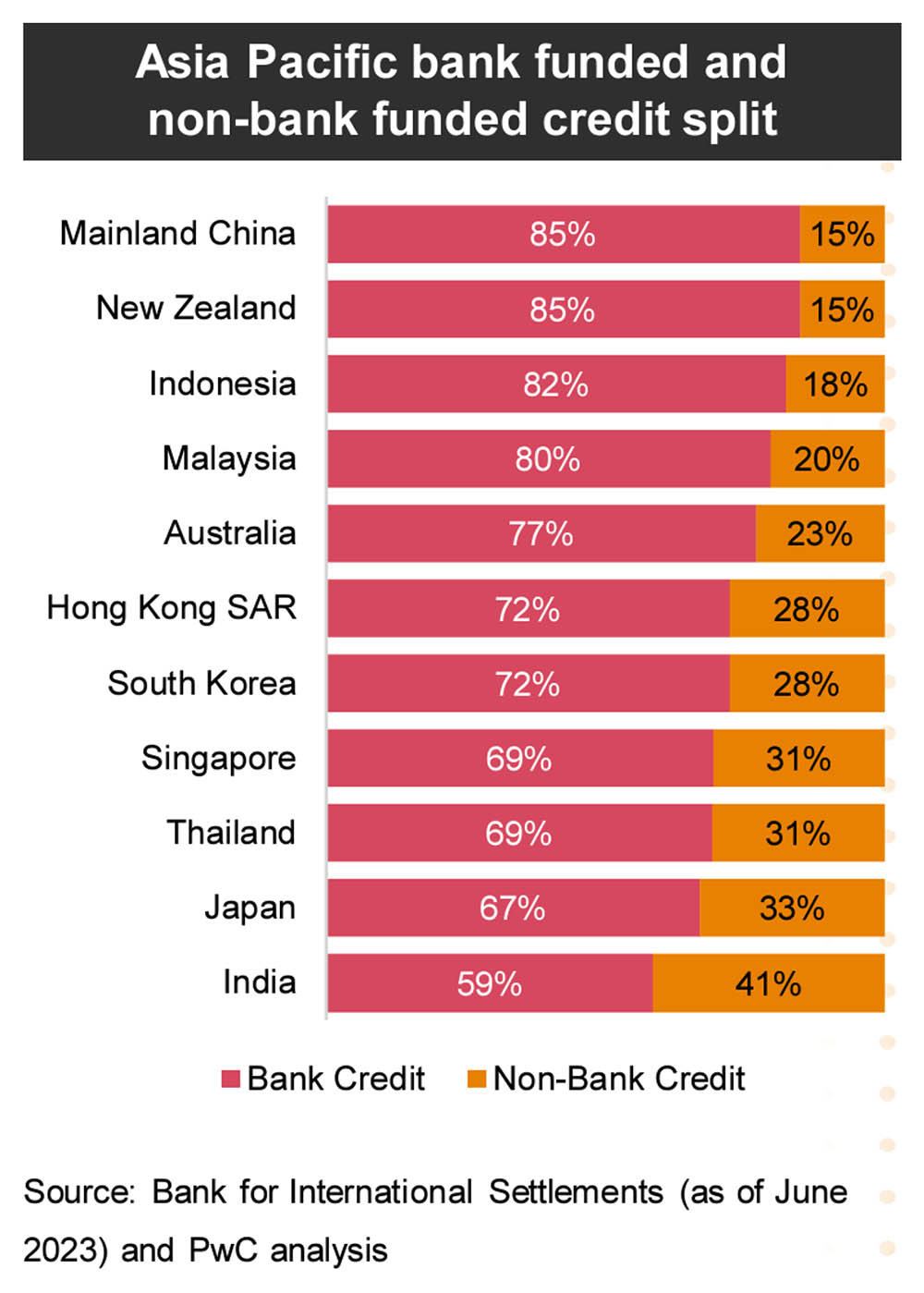

For now, banks remain by far the dominant providers of credit across Asia Pacific, accounting for a 79% share, compared with 54% in Europe and just 33% in the US, according to KKR.[7] Within the region, the share ranges from 85% in mainland China to 59% in India (see Figure 2). If the US and Europe are any guide, banks’ share of credit in the region could decline over time – even if their balance sheets do not – as economies grow and private credit providers increase their capital commitments to Asia Pacific.

Figure 2: Banks’ share of credit across APAC

Image source: https://www.pwchk.com/en/asset-management/navigating-the-region-apr2024.pdf

Private credit in the region is also small compared with private equity: the ratio of private equity to private credit assets is 30.8 in Asia Pacific, compared to 5.2 in the US and 3.5 in Europe.[8]

Filling the gap

According to lenders and borrowers, private credit’s growth in Asia Pacific is being driven largely by its ability to meet financing needs that banks often cannot.[9] Their different capital models and regulatory frameworks mean that private credit providers can typically finance a broader range of assets, credit profiles and corporate situations than banks.

So-called direct lending strategies – where investors provide financing directly to typically mid-market companies – are considered to have particular potential in Asia Pacific as they direct credit to under-banked borrowers. This means that private credit can complement bank financing in Asia Pacific and contrasts with the US and Europe, where private credit and bank lenders are more often in competition.[10]

According to a recent Bloomberg survey of private credit providers active in Asia Pacific, the education, healthcare and consumer-facing sectors are the most promising for deals. Strong demand for capital will be driven by the region’s prevailing demographic shifts, including fast-growing mass affluence in India and Southeast Asia, as well as rapidly aging populations in China and the region’s developed economies.[11]

Private credit is also well-positioned to fill the funding gap for the energy transition, which is estimated at $4 trillion globally each year.[12] Institutional investors are already a major source of funding for transition-related assets in Europe, the US and Australasia - and that that trend is likely to be extended across Asia Pacific.[13]

Growing in diversity

Private credit isn’t just getting bigger in Asia Pacific, though, it is set to become more diverse. Global asset managers will likely deploy increasing amounts of capital in funds dedicated to established strategies, such as leveraged finance, special situations and direct lending.

But these do not include more specialized forms of lending against assets and cashflows that many banks also find hard to finance. We expect a more complex financial ecosystem to evolve with a broader range of financiers meeting different needs.

This dynamic is already gaining momentum in the US, where ‘specialty finance’ is attracting growing interest as a new area of opportunity in private credit. Oliver Wyman estimates that specialty finance – including lending related equipment leases, trade receivables and royalty agreements – could be a $5.5 trillion market in the US alone.[14]

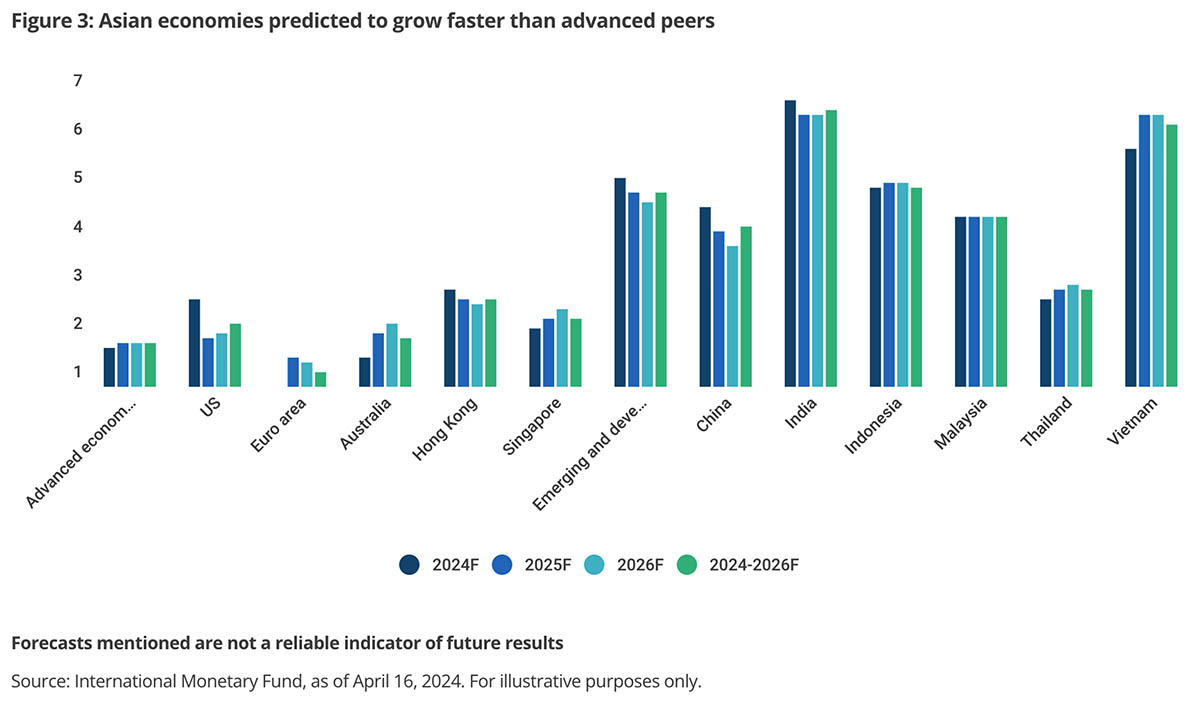

There are many ways that specialised lending could grow in Asia Pacific, too. In a region that has surpassed the US in financial wealth since 2008, it would be natural for lending against financial assets such as equity holdings to be one of them. And given projections for continued wealth creation in Asia Pacific – HSBC forecasts that wealth in Asia excluding Japan will soon overtake that of the US – securities-backed financing clearly has the potential for rapid growth as well.[15]

Figure 3: Asia Pacific is set to dominate global GDP growth

There is an alternative

In several of Asia Pacific’s most dynamic economies, bank lending to non-financial private companies as a percentage of GDP has declined over the past three years, according to data from the Bank for International Settlements. In other words, in countries such as Indonesia,[16] Thailand[17] and Malaysia,[18] which have recovered strongly from the pandemic, businesses looking to capitalize on that momentum and expand are faced with diminished access to funding from banks.

We therefore see scope for private credit to perform an increasingly vital function in channelling capital towards the region’s continued growth and development.

Large fund platforms will continue to dominate the biggest private credit categories, but demand for specialized financing secured by a wide range of assets will create more funding options for entrepreneurs and companies in the region.

Unlocking liquidity from equity holdings has considerable potential in Asia Pacific. Family-owned businesses dominate regional capital markets, accounting for over 60% of listed companies in Southeast Asia, for example.[19] The region’s wealthiest families are also significant investors in global equities: a UBS survey of global family offices with collective wealth of over $600 billion indicated that respondents from the region allocated 26% of their assets[20] All of this implies a significant pool of assets that can be used to access liquidity, and financing from EquitiesFirst makes this possible. We enable professional, accredited and sophisticated investors to raise finance against their equity holdings, even in mid- or small-cap stocks. This provides flexible capital for a wide variety of purposes, commonly including investment, on-lending to family-owned companies debt repayment and portfolio diversification.

Strong economic fundamentals and a large universe of unutilised collateral in Asia Pacific suggest that specialty financing against equity holdings will become an increasingly important part of the region’s growing credit market. For major shareholders in listed companies, there is a real alternative to bank lending.

[1] https://www.scmp.com/business/banking-finance/article/3261676/private-credit-market-big-story-asia-though-institutional-investors-have-become-selective-say

[2] https://asia.nikkei.com/Opinion/Private-credit-can-help-fill-Asia-s-growing-financing-gap

[3] https://www.mckinsey.com/mgi/our-research/asia-on-the-cusp-of-a-new-era

[4] https://asia.nikkei.com/Economy/Asia-to-drive-60-of-global-GDP-growth-in-2024-led-by-India-IMF

[5] https://debtexplorer.whitecase.com/leveraged-finance-commentary/high-yield-issuance-rallies-in-western-markets

[6] https://www.scmp.com/business/banking-finance/article/3251942/asian-private-credit-players-rush-bridge-funding-gap-smes-and-sectors-education-technology

[7] https://www.kkr.com/content/dam/kkr/insights/pdf/private-credit-in-asia-pacific.pdf

[8] https://www.bloomberg.com/news/articles/2023-11-27/kkr-sees-private-credit-returns-in-asia-beating-us-and-europe

[9] https://www.privatedebtinvestor.com/the-gaps-opening-in-asia-pacific-private-debt/

[10] https://www.privatedebtinvestor.com/the-gaps-opening-in-asia-pacific-private-debt/

[11] https://www.bloomberg.com/news/articles/2024-02-27/private-credit-sees-more-growth-in-asia-as-banks-pull-back

[12] https://www.scmp.com/business/banking-finance/article/3255455/transition-finance-seen-crucial-tool-fight-against-climate-change-asia

[13] https://www.infrastructureinvestor.com/the-role-of-private-credit-in-driving-the-net-zero-transition/

[14] https://www.oliverwyman.com/our-expertise/insights/2024/apr/private-credit-next-act-bank-resurgence.html

[15] https://www.research.hsbc.com/C/1/1/320/svKzVQm

[16] https://data.bis.org/topics/TOTAL_CREDIT/BIS,WS_TC,2.0/Q.ID.P.B.M.770.A

[17] https://data.bis.org/topics/TOTAL_CREDIT/BIS,WS_TC,2.0/Q.TH.P.B.M.770.A

[18] https://data.bis.org/topics/TOTAL_CREDIT/BIS,WS_TC,2.0/Q.MY.P.B.M.770.A

[19] https://www.businesstimes.com.sg/opinion-features/embracing-change-future-proofing-family-businesses-s-e-asia

[20] https://www.ubs.com/global/en/family-office-uhnw/reports/global-family-office-report-2024.html