私募市場對於能源轉型至關重要

私募市場(而非公開市場)正在推動應對氣候危機所需解決方案的絕大多數投資。

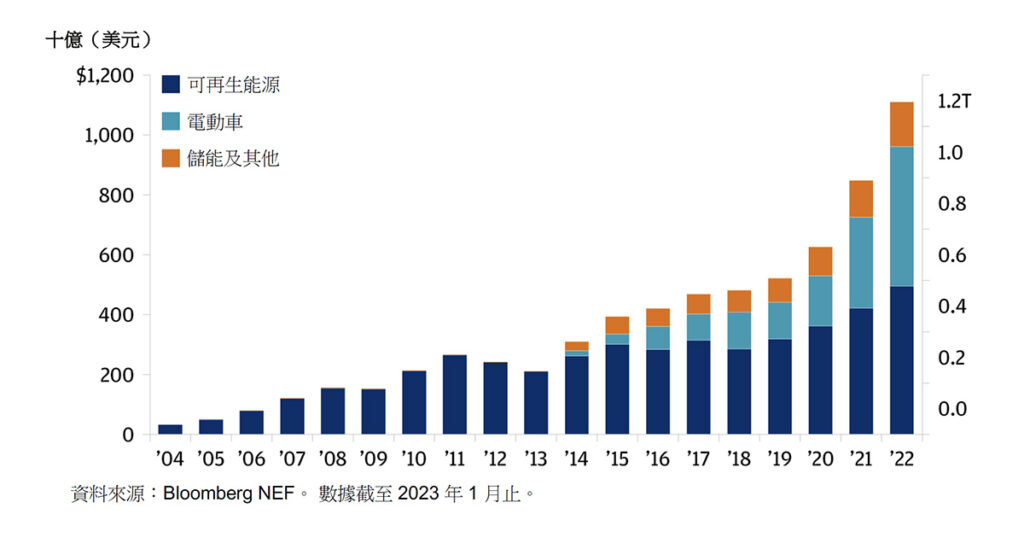

根據 BloombergNEF 的數據,在 2022 年全球可再生能源產業的新增投資增長了 13%,達到 5,320 億美元。[1] 私募債權和投資佔總數的 93%,其形式為資產融資和小型太陽能項目。 公開市場投資僅佔總數的 3.3%。[2]

簡而言之,對於希望在可再生能源板塊尋求環保投資機會並為減少溫室氣體排放作出有意義貢獻的投資者,私募市場可提供最直接有效的途徑。

私募市場亦為致力於氣候解決方案的早期企業提供資金,在這方面發揮重要作用,讓投資者能夠近距離了解有助保障我們未來的項目動態,這些項目同時還具備帶來長期回報的深厚潛力。

由國際能源總署(International Energy Agency)情境分析所得出的結論:為了到 2050 年在全球範圍內實現淨零排放,需要依靠目前尚未得以商業化普及的技術,才能減少近半碳排放總量。 其中許多技術是由被歸類為初創公司的企業所開發的,換句話說,這些公司沒有在公開市場上市,亦尚未實現盈利。 他們的主要資金來源是私募股權和債權。

相片來源:https://privatebank.jpmorgan.com/gl/en/insights/investing/the-energy-transition-is-ramping-up-investors-should-take-note

大好良機

鑑於到 2050 年向潔淨能源轉型預計需要 119 萬億至 194 萬億美元,[3] 私募市場要進一步擴大規模,以滿足氣候投資的迫切需求。

尤其是私募債權正在湧入填補缺口。 領先的創新投資管理公司黑石集團最近關閉了有史以來最大的能源轉型私募債權基金,其規模超過 70 億美元。[4] 貝萊德亦收購了 Kreos Capital,該公司是歐洲最大的融資機構之一,為初創企業和高增長公司提供融資。[5]

全球投資公司 KKR & Co 提供價值 5.5 億美元的太陽能融資,發放給美國初創公司 SunPower Corp. 的客戶,此初創公司提供了一項方案,讓房屋業主能夠更輕鬆地安裝太陽能解決方案,而無需承擔高昂的前期成本。[6]

而阿瑞斯資產管理公司(Ares Management Corp.)和哥本哈根基礎建設基金(Copenhagen Infrastructure Partners)最近則推出了針對可再生能源產業的大型私募債權基金。

此外,標普全球(S&P Global)的報告稱,私募債權提供者亦正在與銀行合作進行可再生能源項目的融資交易。 其中包括美國墨西哥灣沿岸地區的大型氫能項目——由於銀行縮減融資,這些項目一直難以獲得資金。 私募債權的出現,承擔了傳統機構在當前市場環境下不願承擔的一些風險——透過這種做法,這些項目可提高自身價值,足以吸納主流融資機構的額外資金,讓它們能夠順利啟動。[7]

透過證券融資,順應可再生能源的發展,乘風起勢

這些針對能源轉型的各種私募市場投資將受益於兩個關鍵的推動因素。

首先,可再生能源技術的經濟基礎持續得到快速改善。 在世界許多地方,太陽能和風能的價格已經比化石燃料便宜,得益於其成本持續下降,綠氫等轉型技術變得越來越可行。

其次,隨著氣候變化的後果變得更加明顯和嚴峻,主要國家的政府可能會推出更嚴厲的法規和更慷慨的激勵措施,以加速轉向使用綠色能源。 例如,拜登總統去年宣布的美國《降低通脹法》(Inflation Reduction Act),將在未來十年為電動車製造商和其他可再生能源公司提供大量激勵措施。

個人還可以透過創新形式的私募債權為小型可再生能源裝置獲得融資,透過這種方式,他們可以共同為緩解氣候變化作出相當大的貢獻。 例如,房屋業主和企業可以效仿 SunPower 的做法,使用 EquitiesFirst 提供的證券融資來安裝屋頂太陽能系統,這樣可以減少碳排放並且節省能源費用。

更廣泛地說,有賴於證券融資,長期投資者可以透過這種便捷靈活的方式,使用股票或加密貨幣作為抵押品來獲取流動資金,以尋求一系列與能源轉型相關的新興機遇,同時不必犧牲現有持股的升值潛力。

在這些機遇中,值得特別一提的是,去年對電動車的整體投資與對可再生能源的投資幾乎相等。 鑑於影響人們廣泛使用可再生能源的最大障礙之一是儲能的難度,儲能似乎是一個增長特別快的投資領域。

事實上,能源轉型是一個重要主題,不僅延伸到幾乎所有經濟板塊,而且還具備對其特別有利的監管規定和市場環境。 當傳統融資機構對此類項目的融資持謹慎態度時,證券融資提供了一種頗具吸引力的方式,從而推動能源轉型向前發展。

[1] https://about.bnef.com/new-energy-outlook-series/

[2] https://www.alliancebernstein.com/n-europe/en-gb/institutions/insights/investment-insights/how-private-assets-can-empower-the-energy-transition.html

[3] https://about.bnef.com/new-energy-outlook-series/

[4] https://www.blackstone.com/news/press/blackstone-closes-record-energy-transition-private-credit-fund-at-over-7-billion/

[5] https://www.blackrock.com/corporate/newsroom/press-releases/article/corporate-one/press-releases/blackrock-to-acquire-kreos-capital

[6] https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/private-credit-eyes-renewable-energy-ops-permira-direct-lending-fund-hits-8364-4-2b-76171377

[7] https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/private-credit-eyes-renewable-energy-ops-permira-direct-lending-fund-hits-8364-4-2b-76171377

免責聲明

過去的業績表現並不保證未來的回報,個人回報將不受保證或擔保。

本文件只供合資格的投資者、資深投資者、專業投資者或其他合資格的投資者使用(或如法律要求或其他要求),不適用並不得用於未符合相關要求之人士。本文件的內容只供參考用途,僅屬通用性內容,並無針對任何具體目標或財務需要。本文件表達的意見及立場乃由第三方提供,未必反映 EquitiesFirst 的意見及立場。EquitiesFirst 並無進行獨立檢查或驗證所述之內容,概不就其準確性或完整性作出聲明。本文件的意見及資訊如有更改,恕不另行通知。內容並不構成出售(或要約購買招攬)任何證券、投資或任何金融產品(「要約」)。任何該等要約只可透過有關銷售文件或其他文件列出的實質條款及細則。本文任何內容均不構成 Equities First Holdings, LLC 或其子公司(統稱為「EquitiesFirst」)對任何投資產品購買或銷售的建議、招攬、邀請、誘導、促銷或要約,亦不得以任何方式被解釋為投資、法律或稅務建議,或作為 EquitiesFirst 的建議、參考或背書。在就金融產品作出投資決定之前,閣下應該先尋求獨立的財務建議。

本文包含 EquitiesFirst 在美國和其他國家/地區的知識產權,包括但不限於其各自的標誌以及其他已註冊和未註冊商標及服務標記。EquitiesFirst 保留本文所包含知識產權的一切權利。收件人不得將本文件的全部或部分內容發放、刊登、複製或以其他方式提供給任何其他人,尤其不得發放給任何可能導致違反任何法律或監管要求的國家/地區的人。

EquitiesFirst 對本文件不作任何陳述或保證,並明確否認依法享有任何默示保證。閣下承認在任何情況下,EquitiesFirst 對任何直接、間接、特別、由此導致、附帶性或懲罰性的損害概不負責,包括但不限於任何虧損利潤或損失的機會,即使 EquitiesFirst 已被告知該等損害可能性。

EquitiesFirst 提出以下可能適用於所述司法管轄區的進一步聲明:

澳洲: Equities First Holdings (Australia) Pty Ltd (ACN: 142 644 399) 持有澳洲金融服務牌照 (AFSL 編號: 387079)。版權所有。

本文件所含資訊只供澳洲境內人士,以及 2001 年《公司法》第 761G 條所定義的批發客戶使用。向不屬此類人士發佈資訊可能會受到法律所約束,而擁有資訊的人士應尋求建議並遵守任何此類限制。

本文件所含資料只作訊息用途,並不構成購買或銷售金融產品之要約、招攬或建議。

本文件所含資訊屬於一般性質,並非個人金融產品建議。本文件所含的任何建議均屬一般建議,制定時並無考慮到閣下的目標、財務狀況或需要。在就任何資訊採取行動之前,閣下應該根據自己的目標、財務狀況和需要,仔細考慮所提供資訊的適當性及相關財務產品之性質。在就金融產品作出投資決策之前,您應尋求獨立的財務建議,並仔細閱讀相關的披露聲明或其他要約文件。

杜拜: Equities First Holdings Hong Kong Ltd(杜拜國際金融中心代表辦事處)的地址為Gate Precinct Building 4, 6th Floor, Office 7, Dubai International Financial Centre(商業牌照號碼CL7354),作為代表辦事處受杜拜金融服務管理局(「DFSA」)監管。(DFSA公司參考編號:F008752),保留所有權利。

本文件所含資料屬於一般性質;若被視為建議,本文件所含的建議均屬一般建議,制定時並無考慮到閣下的目標、財務狀況、金融產品的合適性或閣下的需要。

本文件包含的資料僅供參考,不應被視為財務建議,包括購買或出售金融產品的要約、招攬或推薦意見。本文件所含資料屬於一般性質,而本文件所含的任何建議均屬一般建議,制定時並無考慮到閣下的目標、財務狀況、金融產品的合適性或閣下的需要。在就任何資料作出決策之前,閣下應該根據自己的目標、財務狀況和需要,仔細考慮所提供資訊的適當性及相關財務產品之性質。如果不明白本文件的內容,應諮詢獲授權財務顧問的意見。

本文件涉及的金融產品不受DFSA任何形式的監管,亦毋須DFSA批准。DFSA並無責任審閱或核實與此金融產品有關的任何文件。因此,DFSA並未批准本文件或任何其他相關文件,亦沒有採取任何措施來核實本文件包含的資料,對此亦不承擔任何責任。

香港: Equities First Holdings Hong Kong Limited 根據《放債人條例》獲授牌照(放債人牌照號碼:1659/2024),並且根據證券及期貨條例(「SFO」)(CE No. BFJ407)可進行證券交易業務(持有第一類牌照)。本文件未經香港證監會審核。文件並不構成要約銷售證券或招攬購買由 Equities First Holdings Hong Kong Limited 管理或提供的任何產品的意圖,並只供受證券及期貨條例(SFO)規限下,符合專業投資者資格的人士使用。本文件不得發放予個別人士或機構作可能非法或違規的要約或邀請用途。

韓國: 上述內容只供在進行證券融資交易方面具有足夠知識和經驗的資深投資者、專業投資者或其他合資格的投資者使用。不適用並不得用於未符合相關要求之人士。

英國: Equities First (London) Limited 獲英國金融行為監管局 (「FCA」) 授權及監管。在英國,本文件僅供《2000 年金融服務與市場法》(金融推廣) 2005 年(「FPO」)法令第 IV 章第 19(5) 條(專業投資從業員)及第 49(2) 條(高淨值公司、非法團協會等)所述類別之人士使用,以及與本文相關的任何投資活動僅提供給該類人士使用,並且僅與該類人士有關。對於在投資相關事宜上沒有專業經驗,或《FPO》第 49 條不適用的人士,不得依賴本文件。本文件僅為符合金融工具市場指令中具有專業投資者資格的人士而制定,並只適合該等人士使用。